Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen!

Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen und Sie über die aktuellen Entwicklungen der jeweiligen nachhaltigen Vermögensverwaltungsstrategien informieren.

Makroökonomische Marktentwicklung

Das Coronavirus hatte zunächst zu einer Kehrtwende bei der Risikobereitschaft der Anleger geführt. Tiefere Einbrüche an den Aktienmärkten konnten aber vermieden werden. Die Rückgänge in den Kursen wurden umgehend zu Neukäufen genutzt. Grund dafür sind neben dem hohen Maß an Liquidität insbesondere die Verbesserungen bei den Konjunkturdaten. Sowohl in den USA als auch in abgeschwächter Form in Europa signalisieren wichtige Indikatoren, dass die Talsohle bei der Industriekonjunktur durchschritten sein sollte. Diese Annahme wird auch durch die laufende Berichtsaison der Unternehmen gestützt. Das Coronavirus bleibt dennoch weiterhin eine unbekannte Größe hinsichtlich der Einschätzung der weiteren wirtschaftlichen Entwicklung. Dies könnte daher auch in den nächsten Wochen für eine gewisse Verunsicherung sorgen, auch wenn historische Parallelen etwa zu SARS nahelegen, dass eine ansonsten gesunde Volkswirtschaft solch schwere externe Einflussfaktoren in der Regel gut abfedern kann. Die potenziellen Auswirkungen des Coronavirus speziell auf die chinesische Wirtschaft sind derzeit noch sehr schwierig zu quantifizieren. Je nach Schwere und Dauer der Epidemie variieren die Schätzungen zwischen 0,5 % und 1 % Rückgang der Wirtschaftsleistung. Die Unterbrechungen in der Produktion und den globalen Lieferketten werden in den kommenden Wochen noch zu spüren sein. China ergriff umgehend gezielte Maßnahmen gegen die ökonomischen Belastungen des Corona-Virus. Deshalb hat die chinesische Zentralbank 1,2 Billionen Yuan (entspricht knapp 174 Mrd. $) in den Geldmarkt gepumpt. Wir gehen davon aus, dass die chinesische Regierung auch weiterhin nicht vor entschiedenen Maßnahmen zurückschrecken wird, um das Belastungsmoment durch das Virus möglichst gering zu halten. Nach bisheriger Informationslage spricht vieles dafür, dass das Coronavirus die Weltwirtschaft nicht zum Entgleisen bringen wird. Wir gehen eher davon aus, dass sich die Wachstumserholung durch die beschriebenen Faktoren verzögert und sich um ein bzw. zwei Quartale verschieben wird.

Strategieentwicklung – Nachhaltigkeitsstrategie Offensiv:

Aktuell sind wir mit 80 % in Aktienfonds investiert. Die freie Liquidität beläuft sich derzeit auf 20 %. Im Monat Januar wies die Strategie eine Rendite nach Kosten in Höhe von +0,24 % aus. Im laufenden Jahr beträgt die Rendite bis dato +2,63 % nach Kosten, bei einer weiterhin für diese Anlageform niedrigen Schwankungsbreite von 6,12 %. Die Aktienmärkte präsentierten sich im Monat Januar unter starkem Einfluss der Corona-Epidemie. Andere Ereignisse wie Handelskonflikt oder Brexit wurden in den Hintergrund gedrängt. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet und warten die weiteren Entwicklungen gem. unserer makroökonomischen Einschätzungen ab. Wir schließen Nachkäufe in ausgewählten Sektoren in den nächsten Wochen nicht aus. Das Portfolio zeigt auch im laufenden Jahr 2020 ein hohes Maß an Stabilität, was nicht zuletzt einer ausgewogenen Diversifikation geschuldet ist.

Strategieentwicklung – Nachhaltigkeitsstrategie Ausgewogen:

Die ausgewogene Nachhaltigkeitsstrategie wies im Monat Januar ein Plus von 0,17 % nach Kosten aus. Damit beläuft sich das aktuelle Jahresergebnis bis dato auf +1,85 % nach Kosten. Wir sind derzeit 42 % in Aktien und 46 % in Rentenfonds investiert. Die Liquidität beläuft sich aktuell auf 12 %. Die Schwankungsbreite ist mit 3,86 % weiter gesunken. Die Aktienmärkte präsentierten sich im Monat Januar unter starkem Einfluss der Corona- Epidemie. Andere Ereignisse wie Handelskonflikt oder Brexit wurden in den Hintergrund gedrängt. Die Rentenmärkte zeigen wie schon im gesamten Jahr 2019 eine relative Stärke gegenüber anderen Anlageklassen. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet und warten die weiteren Entwicklungen gem. unserer makroökonomischen Einschätzungen ab. Wir schließen Nachkäufe in ausgewählten Sektoren in den nächsten Wochen nicht aus. Das Portfolio zeigt auch im laufenden Jahr 2020 ein hohes Maß an Stabilität, was nicht zuletzt einem guten Verhältnis von Aktien- zu Rentenquote als auch einer ausgewogenen Diversifikation innerhalb der Anlageklassen geschuldet ist.

Strategieentwicklung – Nachhaltigkeitsstrategie Defensiv:

Die defensive Nachhaltigkeitsstrategie verzeichnete im Monat Januar einen Zuwachs von 0,52 % nach Kosten. Im Jahresverlauf ergibt sich eine Rendite bis dato von +1,58 % nach Kosten. Die Schwankungsbreite beträgt 2,51 % und ist weiter rückläufig. Die Allokation setzt sich zusammen aus einer Aktienquote von 25 %, einer Rentenquote von 70 % und einem Liquiditätsanteil von 5 %. Die Aktienmärkte präsentierten sich im Monat Januar unter starkem Einfluss der Corona-Epidemie. Andere Ereignisse wie Handelskonflikt oder Brexit wurden in den Hintergrund gedrängt. Die Rentenmärkte zeigen wie schon im gesamten Jahr 2019 eine relative Stärke gegenüber anderen Anlageklassen. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet und warten die weiteren Entwicklungen gem. unserer makroökonomischen Einschätzungen ab. Das Portfolio zeigt auch im laufenden Jahr 2020 ein hohes Maß an Stabilität, was nicht zuletzt einem guten Verhältnis von Aktien- zu Rentenquote entsprechend der defensiven Ausrichtung dieser Strategie und auch einer ausgewogenen Diversifikation innerhalb der Anlageklassen geschuldet ist.

Nachhaltigkeit:

In den Klimaschutz investieren:

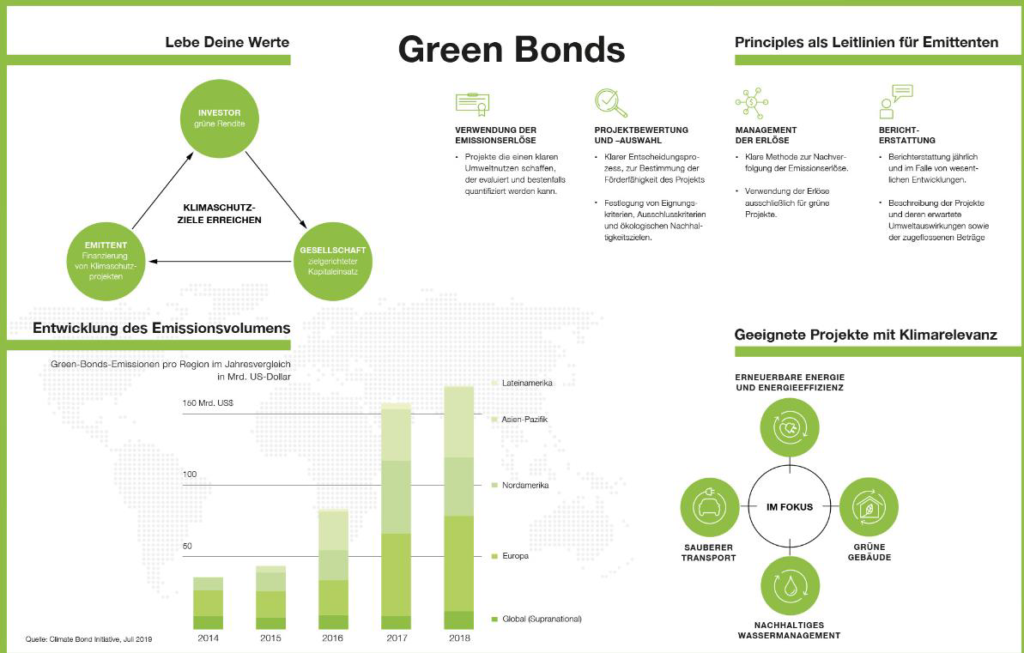

Green Bonds sind Anleihen, mit denen ökologische Projekte mit Klimarelevanz finanziert werden. Sie unterliegen strengen Prinzipien – den sogenannten Green Bond Principles. Mit Green Bonds kann jeder Einzelne dazu beitragen, Projekte für eine lebenswerte Umwelt und für die Sicherung der natürlichen Lebensgrundlagen unseres Planeten zu finanzieren.

Es sind Anleihen, mit denen gezielt Umwelt- und Sozialprojekte finanziert werden, wie etwa erneuerbare Energie, sauberes Wasser, energieeffizientere Gebäude und dergleichen. Green Bonds werden zunehmend auch von Unternehmen und Geschäftsbanken begeben, nicht mehr nur von öffentlichen Institutionen. Diese Anleihekategorie wartet somit mit einer strengen Zweckwidmung auf, wodurch Green Bonds neben den Zinskupons einen zusätzlichen Nutzen aufweisen: das Mitfinanzieren einer lebenswerten Umwelt. Mittlerweile gibt es auch einige erste Fonds, die ausschließlich in Green Bonds investieren.

Die tagesaktuellen Fact Sheets zu unseren nachhaltigen Vermögensverwaltungsstrategien finden Sie unter:

www.mehrwert-finanzen.de/die-nachhaltige-vermoegensverwaltung

Ihr MehrWert Assetmanagement

Dieser Beitrag wurde automatisch veröffentlicht von www.mehrwert-finanzen.de

Ähnliche Beiträge

Marktkommentar Ausgabe März 2021

Liebe Mandantin und Mandant,liebe Investorin und Investor!Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen

Marktkommentar – Ausgabe März 2020

Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen! Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung

Bericht 2. Quartal 2020 – MehrWert Nachhaltig Defensiv

Daten: Die Vermögensverwaltungsstrategie „Mehrwert Nachhaltig Defensiv“ verzeichnete im zweiten Quartal dieses Jahres einen Wertzuwachs (nach Kosten) von 5,63 %. Die

Bericht 1. Quartal 2020 – Mehrwert Nachhaltig Offensiv

Daten: Die Vermögensverwaltungsstrategie „Mehrwert Nachhaltig Offensiv“ verzeichnete im ersten Quartal dieses Jahres einen Wertverlust (nach Kosten) von 13,81 %. Die

Bericht 1. Quartal 2020 – Mehrwert Nachhaltig Ausgewogen

Daten: Die Vermögensverwaltungsstrategie „Mehrwert Nachhaltig Ausgewogen“ verzeichnete im ersten Quartal dieses Jahres einen Wertverlust (nach Kosten) von 10,11 %. Die

Marktkommentar Ausgabe April 2021

Liebe Mandantin und Mandant,liebe Investorin und Investor!Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen